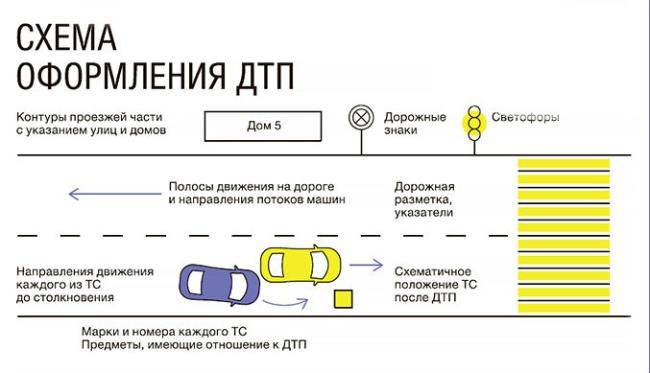

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Важно! Протокол следует заполнять только в том случае, если вы убедились, что у второго участника дорожно-транспортного происшествия действительный страховой полис. Проверить его вы можете по серии и номеру на официальном сайте Российского союза автостраховщиков

Если такой возможности нет, лучше привлечь к оформлению аварии сотрудников ГИБДД.

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придётся, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Короткий ответ: почему отказали в ОСАГО и что делать?

- ОСАГО — обязательный вид страхования, поэтому компания не может отказать в оформлении полиса.

- Страховые используют незаконные причины для отказа в страховании — опасный стиль вождения клиента, ДТП с участием клиента, небольшой стаж вождения, большой пробег авто и другие.

- Существует только три причины, по которым страховщик может не продать полис — отказ водителя предоставить авто, отсутствие необходимых документов, сбой в системе РСА.

- Если страховщик отказал по незаконной причине, водитель имеет право написать жалобу с требованием о страховании. В случае отрицательного ответа необходимо обращаться в суд.

Как не доплачивать

Ст. 12 ФЗ-40 не содержит прямых указаний на возможность отказа от доплаты. Чтобы не доплачивать пойдите по одному из двух путей:

- Откажитесь от доплаты на стадии диагностики. Станция имеет право отказаться от проведения работ. Клиент же, в свою очередь, может в судебном порядке требовать денежной компенсации. Такая возможность установлена п.67 Постановления Верховного Суда РФ №58 от 26.12.17.

- Произведите доплату и в регрессном порядке потребуйте возмещения от виновной стороны через суд, при условии, что сумма не превышает предел страхового возмещения. Основанием для этого будет служить Постановление Конституционного Совета РФ от 10 марта 2021 г. N 6-П.

○ Как происходит оценка ущерба после ДТП страховой компанией.

Комплект документов, с которыми нужно обращаться в страховую компанию.

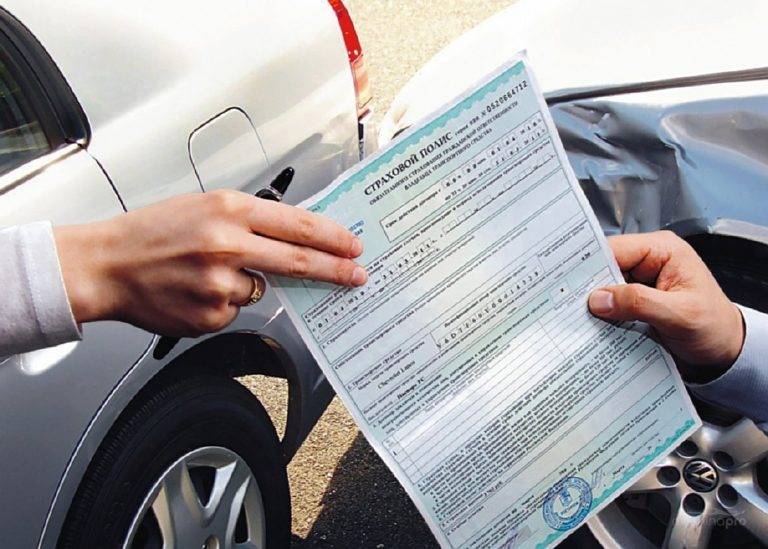

Осуществлению оценки предшествует подача заявления и сопутствующего ему пакета документов в страховую компанию. Согласно п. 3.10 Положения, нужно предоставить следующие бумаги:

- Заявление. Заполняется по образцу, предлагаемому страховой компанией. Возможны варианты как личного заполнения и подачи, так и через представителя, который должен в обязательном порядке иметь доверенность.

- Документ, удостоверяющий личность. Для лиц, достигших 14 лет, – паспорт, для малолетних, – свидетельство о рождении.

- Извещение о ДТП. Документ обычно отправляется в страховую компанию до обращения, однако его нужно также предоставить при подаче заявления.

- Справка о ДТП. Документ предоставляется подразделением органа ГИБДД, сотрудники которого фиксировали происшествие.

- Банковские реквизиты. Если планируется получать возмещение в форме безналичного расчета, нужно указать реквизиты банковского счета.

- Копии протоколов о ДТП либо европротокол. Зависит от того, вызывалась ли ДПС на место происшествия.

- Копии дополнительных документов, подтверждающих повреждения автомобиля (протокол об административном правонарушении, протокол осмотра места происшествия).

Кроме того, можно сразу же приложить фотографии и видеозаписи, которые позволяют удостоверить факт и установить характер повреждений.

Как страховые проводят экспертизу, сроки.

Оценка страховой компанией ущерба, причиненного автомобилю, осуществляется в определенных по согласованию с потерпевшим месте, время и дате. Проводится осмотр транспортного средства специальными работниками страховщика, которые являются специалистами в области автомобильной техники. В течение 5 рабочих дней со дня поступления заявления страховая компания должна организовать проведение экспертизы и сообщить о ней потерпевшему (об этом говорит п. 3.11 Положения о правилах ОСАГО). Провести ее необходимо также в течение 5 рабочих дней со дня представления машины.

Что учитывают при оценке.

При оценке ущерба, нанесенного автомобилю, учитывает не только номинальная стоимость деталей, но и множество иных факторов. В частности, в расчет берутся:

- Характер повреждения.

- Степень изношенности.

- Сложность демонтажа, ремонта и установки.

- Модель деталей и автомобиля.

- Доступность запчастей на рынке.

Банком России Приказом от 19.09.2014 утверждено Положение о единой методике определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства, которое очень подробно устанавливает детальные формулы определения стоимости работ или деталей в зависимости от ситуации.

Последствия оценки ущерба страховой компанией или нанятыми ей экспертными компаниями.

Проведение осмотра должно сопровождаться ведением протокола или иного документа, а после его завершения необходимо составить заключение. Размеры страхового возмещения находятся в прямой зависимости от результатов оценки ущерба: чем больше повреждений зафиксирует эксперт, тем больше будет сумма, подлежащая выплате.

Почему оценка ущерба страховой часто не выгодна, и что делать.

Не всегда высокие затраты на ремонт, рассчитанные страховщиком, являются плюсом. Если оценка повреждений приведет к тому, что будет признана полная гибель автомобиля, сумма будет выплачена гораздо более низкая, чем полагается на ремонт. Такая уловки среди страховых компаний достаточно распространены, поскольку на восстановительные работы могут быть потрачены все 400 тысяч рублей, предусмотренных в качестве предельной суммы по страховке. Кроме того, страховщики могут действовать и в обратном направлении, чтобы занизить стоимость ремонта и выплатить опять же меньше. В таких ситуациях необходимо подать претензию страховой компании с указанием на верные расчеты, которые можно сделать как самостоятельно, так и с помощью независимой экспертизы.

Назначение независимой экспертизы.

Независимая экспертиза проводится по требованиям как потерпевшего, так и страховой компании в случаях, когда имеются споры по поводу достоверности оценки, которая дана специалистами страховщика. Результаты данного обследования автомобиля являются также наиболее объективным доказательством для суда, если разногласия сторон привели к обращению в орган правосудия.

Виды полисов для автовладельцев

Теперь обсудим виды страхования наших транспортных средств. Оно бывает обязательное и добровольное. Наиболее ярким представителем первого можно назвать ОСАГО, без которого не получится даже поставить машину на учет, а что уж говорить о техосмотре. Правила дорожного движения управлять автомобилем без этого вида страховки запрещают. Следует заметить, что аббревиатура ОСАГО расшифровывается как страхование автогражданской ответственности, а не самих машин, как ошибочно многие полагают. Поэтому этот тип полиса актуален и когда вы нанесли вред чужому здоровью, и когда имуществу, например, въехали в забор.

Каким образом происходят выплаты при таком страховании ответственности владельцев транспортных средств? Схема довольно простая. Если пострадала ваша машина в результате ДТП, при этом не вы виновник инцидента, то компания погашает убытки на реставрацию покореженного транспортного средства. Если причиной аварии послужит ваша невнимательность, то потерпевший должен обратиться к страховикам, и они возместят ему все убытки согласно правилам полиса, а вы должны будете просто восстанавливать свой автомобиль самостоятельно.

Выплаты при страховании ОСАГО

Существует еще и добровольное страхование ответственности, наиболее подходящим примером которого служит КАСКО. В этом случае компания выплачивает ущерб независимо от того, послужили виной происшествия вы или третье лицо. Плюс, можно застраховать еще и автомобиль – от угона, пожара, только некоторые его элементы и т. д.

Еще есть и страхование гражданской ответственности владельцев на добровольных правах (ДСАГО). Такой вид следует отнести к приятному дополнению первого типа обязательного страхования. ДСАГО не будет отвечать за сохранность вашего транспорта от угона, как КАСКО, оно лишь увеличивает размер компенсации ОСАГО. Если обязательное страхование имеет лимит выплат не больше нескольких сотен тысяч рублей, то при использовании услуг добровольного страхования эта сумма возрастает до миллионов.

Учет расходов и возмещения при ликвидации автомобиля после ДТП

В результате ДТП может быть зарегистрирован факт полной или

конструктивной гибели автомобиля. О конструктивной гибели говорят тогда, когда

затраты на восстановление автомобиля превышают 75 процентов страховой стоимости

по договору КАСКО. Конструктивная гибель приравнивается к полной гибели

имущества.

Если организация отказывается от своих прав на автомобиль,

выплата возмещения при его полной или конструктивной гибели производится в

размере полной страховой суммы за вычетом износа автомобиля за прошедший до

страхового случая срок действия договора (п. 5 ст. 10 Закона РФ от 27.11.1992 №

4015-1 «Об организации страхового дела в Российской Федерации»).

Страховое возмещение в бухгалтерском учете признается прочим

доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как

внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается

дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст.

271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению

при полной или конструктивной гибели автомобиля отражаются аналогично

рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля

(см. Пример 2).

Не подлежащий восстановлению автомобиль списывается с

бухгалтерского и налогового учета на основании акта о списании автотранспортных

средств. О факте списания также делается отметка в инвентарной карточке учета

основных средств. Для прекращения уплаты транспортного налога списываемый

автомобиль необходимо снять с учета в органах ГИБДД.

В бухгалтерском учете списание автомобиля отражается

следующими записями:

- Дебет 01.09 «Выбытие основных средств» Кредит 01.01

«Основные средства в организации» - – перенесена на отдельный субсчет балансовая стоимость

выбывающего автомобиля; - Дебет 02.01 «Амортизация основных средств, учитываемых на

счете 01» Кредит 01.09 «Выбытие основных средств» - – перенесена на отдельный субсчет накопленная амортизация по

выбывающему автомобилю; - Дебет 91.02 «Прочие расходы» Кредит 01.09 «Выбытие основных

средств» - – списана на прочие расходы остаточная стоимость выбывающего

автомобиля.

В налоговом учете остаточная стоимость и расходы, связанные

с выводом из эксплуатации не подлежащего восстановлению автомобиля, включаются

в состав внереализационных расходов (подп. 8 п. 1 ст. 265 НК РФ).

В «1С:Бухгалтерии 8» списание автомобиля с

бухгалтерского и налогового учета в результате полной или конструктивной гибели

отражается документом Списание ОС (рис. 5). В качестве аналитического признака

на счете 91.02 указывается статья прочих доходов и расходов с видом Доходы

(расходы), связанные с ликвидацией основных средств.

Необходимые документы для возврата

Для оформления возврата денежных средств потребуется собрать пакет документов:

- заявление в двух экземплярах;

- ксерокопия паспорта(1 страница и прописка);

- копия ОСАГО и ПТС с указанием собственника;

- копия договора страхования жизни (навязанной страховки);

- реквизиты счета (в случае, если оплата была произведена по-безналичному расчету).

Список необходимых документов для возврата навязанной страховки к ОСАГО может разниться в зависимости от фирмы страховщика. За бланком заявления лучше обратиться в компанию, выдавшую страховой полис. На экземпляре заявителя необходима соответствующая отметка о регистрации (входящий номер).

Если машина на гарантии

З°Ã²Ã¾Ã´-ø÷óþÃÂþòøÃÂõûàüðÃÂøýàýõÃÂõàþÃÂòõÃÂÃÂÃÂòõýýþÃÂÃÂà÷ð ÷ðòþôÃÂúþù ñÃÂðú øûø ÿÃÂþø÷òþôÃÂÃÂòõýýÃÂù ôõÃÂõúàò ÃÂõÃÂõýøõ óðÃÂðýÃÂøùýþóþ ÃÂÃÂþúð, ÃÂþÃÂÃÂðòûÃÂÃÂÃÂõóþ, úðú ÿÃÂðòøûþ, 3 óþôð øûø 100000 úü ÿÃÂþñõóð (ò ÷ðòøÃÂøüþÃÂÃÂø þàÃÂþóþ, ÃÂÃÂþ ýðÃÂÃÂÃÂÿøàÃÂðýÃÂÃÂõ).

àÃÂþöðûõýøÃÂ, þÃÂøÃÂøðûÃÂýÃÂõ ÿÃÂõôÃÂÃÂðòøÃÂõûø úÃÂÃÂÿýÃÂàÿÃÂþø÷òþôøÃÂõûõù ðòÃÂþüþñøûõù õôøýàò ÃÂòþõü üýõýøø â õÃÂûø ñÃÂôõàòÃÂÃÂòûõýð ÿÃÂøÃÂøýýþ-ÃÂûõôÃÂÃÂòõýýðàÃÂòÃÂ÷àüõöôàÿÃÂþòõôõýøõü ÃÂõüþýÃÂð ýõ àþÃÂøÃÂøðûÃÂýþóþ ôøûõÃÂð, ð ò ÃÂÃÂþÃÂþýýõù ðòÃÂþüðÃÂÃÂõÃÂÃÂúþù, ø òþ÷ýøúÃÂõù ò ðòÃÂþüþñøûõ ýõøÃÂÿÃÂðòýþÃÂÃÂÃÂÃÂ, úþÃÂþÃÂðàøüõõàýõ ÷ðòþôÃÂúþõ ÿÃÂþøÃÂÃÂþöôõýøõ, ÃÂþ ÃÂÃÂÃÂÃÂðýõýøõ øüõýýþ ÃÂÃÂþù ýõøÃÂÿÃÂðòýþÃÂÃÂø ýõ ñÃÂôõàþÃÂÃÂÃÂõÃÂÃÂòûÃÂÃÂÃÂÃÂàÿþ óðÃÂðýÃÂøø.

ÃÂðú òøôøü, õÃÂûø ÿþ ÃÂõüþýÃÂàÃÂáÃÂÃÂàñÃÂû ÷ðüõýõý, ýðÿÃÂøüõÃÂ, ñðÃÂþú ÃÂÃÂõúûþþüÃÂòðÃÂõûÃÂ, ÃÂþ ÿþ óðÃÂðýÃÂøø õóþ ÿþÃÂþü ÷ðüõýøÃÂàÃÂöõ ñÃÂôõàýõûÃÂ÷ÃÂ. ÃÂÃÂÃÂðûÃÂýÃÂõ, ýõüõýÃÂòÃÂøõÃÂàôõÃÂðûø â üþöýþ.

Страховая премия

В качестве платы за услуги страхования выступает страховая премия. Она рассчитывается страховщиком в соответствии со страховыми тарифами. Предельные размеры базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях) и коэффициенты страховых тарифов, требования к структуре страховых тарифов, а также порядок их применения страховщиками при определении страховой премии по договору обязательного страхования установлены Указанием Банка России от 28.07.2020 № 5515-У.

Размер страховой премии прописывается в договоре ОСАГО.

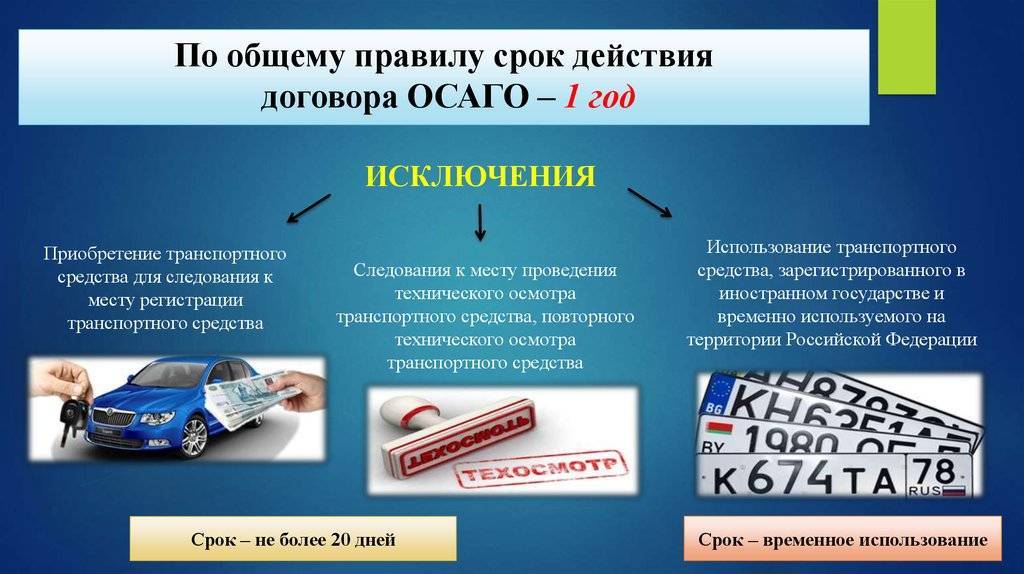

Страховая премия по договору обязательного страхования уплачивается владельцем транспортного средства страховщику при заключении договора ОСАГО единовременно наличными деньгами или в безналичном порядке (п. 2.2 Правил № 431-П).

Изменение страховых тарифов в течение срока действия договора ОСАГО не влечет изменения страховой премии, уплаченной страхователем по действовавшим на момент уплаты страховым тарифам. Если согласно договору страхователь обязан уплатить дополнительную страховую премию соразмерно увеличению степени риска, размер дополнительно уплачиваемой страховой премии определяется по действовавшим на момент ее уплаты страховым тарифам (п. 3 ст. 8 Закона № 40-ФЗ, п. 2.1 Правил № 431-П).

Датой уплаты страховой премии считается день поступления денежных средств в кассу страховщика или день перечисления страховой премии на расчетный счет страховщика.

Бухгалтерский учет

В соответствии с п. 48.2.4.4 Порядка № 85н, п. 10.2.7 Порядка № 209н расходы на уплату страховой премии по договорам страхования, заключенным со страховыми организациями, в том числе по договорам страхования гражданской ответственности, следует отражать по КВР 244 «Прочая закупка товаров, работ и услуг» и подстатье 227 «Страхование» КОСГУ.

Расходы на уплату страховой премии нельзя отнести к одному отчетному периоду (месяцу), поскольку договор ОСАГО действует в течение года.

В соответствии с п. 302 Инструкции № 157н суммы расходов, начисленные учреждением в отчетном периоде, но относящиеся к будущим отчетным периодам, в том числе суммы расходов, связанные со страхованием гражданской ответственности, следует отражать на счете 0 401 50 000 «Расходы будущих периодов».

Затраты, произведенные учреждением в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются по дебету данного счета как расходы будущих периодов, а затем подлежат отнесению на финансовый результат текущего финансового года в порядке, устанавливаемом учреждением (равномерно, пропорционально объему продукции (работ, услуг) и др.), в течение периода, к которому они относятся.

Порядок включения расходов будущих периодов (суммы страховой премии) в течение срока действия договора ОСАГО в состав текущих расходов устанавливается учреждением в рамках формирования учетной политики. Например, такие расходы могут признаваться равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде.

Налоговый учет

В целях исчисления налога на прибыль произведенные за счет собственных средств расходы на ОСАГО учреждение вправе учесть в составе прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ (пп. 5 п. 1 ст. 253, НК РФ).

При применении метода начисления указанные расходы признаются по правилам, установленным НК РФ. Если по условиям договора страхования предусмотрена уплата взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы учитываются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде. При использовании кассового метода расходы признаются в соответствии с НК РФ единовременно на дату уплаты страховой премии.

В чем отличия ОСАГО от КАСКО?

Скажем так, ОСАГО и КАСКО объединяет лишь один момент – оба являются страховыми продуктами. Во всем остальном они различаются.

Главное отличие одного продукта от другого – страхование ответственности. ОСАГО страхует ответственность, а КАСКО защищает имущество.

Эти страховые продукты также отличаются по стоимости. Что дешевле, КАСКО или ОСАГО? Любой автолюбитель знает ответ на этот вопрос – ОСАГО дешевле. Разница в стоимости полисов значительная. Если у полиса ОСАГО имеется верхний тарифный порог, который установлен законом, то для полиса КАСКО подобного порога нет.

При расчете стоимости полиса КАСКО учитывается возраст машины, ее полная стоимость, состояние, статистика по угонам, средние показатели частоты участия данной модели в ДТП и другие факторы. Если ОСАГО не может выйти за определенный ценовой коридор, то при расчете КАСКО у страхователей есть возможность устанавливать стоимость полиса для каждого отдельно взятого случая на свое усмотрение.

Есть еще один важный момент, увеличивающий разрыв в стоимости между ОСАГО и КАСКО. Речь идет о скидке за стаж безаварийного вождения. Каждый год без аварии снижает стоимость полиса ОСАГО. Подобная скидка есть и при страховании по КАСКО, но она является добровольной инициативой страховой компании и используется, как правило, лишь для привлечения новых клиентов.

Давайте рассмотрим пример, который наглядно покажет разницу в стоимости ОСАГО и КАСКО. Имеется новый легковой автомобиль С-класса иностранного производства. Стоимость полиса ОСАГО на него будет составлять от 7 до 13 тысяч рублей. Полис КАСКО обойдется владельцу данного авто в сумму от 50 до 140 тысяч рублей. Почему такой большой разброс в цене стоимости КАСКО? Потому что, как мы уже говорили выше, страховые компании единолично определяют цену на данный страховой продукт.

Что при такой ценовой разнице выберет среднестатистический автолюбитель: ОСАГО или обязательное страхование плюс КАСКО? Ответ, к сожалению, очевиден. Большинство наших граждан не могут себе позволить оплачивать КАСКО, поэтому ограничиваются одним лишь полисом ОСАГО.

Как расшифровывается КАСКО

Аббревиатура КАСКО расшифровывается как Комплексное Автомобильное Страхование, Кроме Ответственности. КАСКО – это добровольное страхование транспортного средства от любого ущерба, нанесенного третьими лицами. Полис обычно оформляется сроком на один год, но его можно сделать на более короткий или длительный период.

Условия страхования КАСКО

Как правило, компании оформляют такие полиса на машины, возраст которых не старше семи лет для иномарок, пяти лет для отечественных авто. Стоимость будит зависеть от перечня вреда, который автовладелец пожелает включить в соглашение о добровольном страховании. В среднем цена полиса составляет примерно 10% от уплаченной за машину суммы.

Размер компенсации

Ситуации, при которых страховая фирма должна возместить убытки, прописываются в договоре страховки. Обычно возмещению подлежат следующие виды нанесения вреда:

- ДТП с участием других транспортных средств.

- Столкновение с неподвижными предметами (деревья, столбы и т. д.)

- Ущерб в результате взрыва или пожара;

- Повреждения из-за стихийных бедствий;

- Неосторожные действия третьих лиц;

- Угон и другие преступные деяния по отношению к имуществу.

При возникновении страхового случая, владельцу машины выплачивается полная сумма, в которую оценен причиненный ущерб. Если экспертиза страховщика покажет, что транспорт не подлежит восстановлению, пострадавший получит компенсацию в размере стоимости, на которую было застраховано авто, за вычетом процента износа. Эта величина указывается в договоре.

Что потребуется для оформления

Чтобы приобрести временную страховку, необходимо предъявить стандартный пакет документов. В него входит следующее:

- заявление установленного образца;

- гражданский паспорт;

- водительские права;

- технический паспорт на ТС;

- свидетельство о постановке авто учет;

- диагностическая карта или талон о прохождении ТО;

- выписка из ГИБДД об отсутствии ДТП;

- свидетельство о регистрации для юридических лиц.

Если временная страховка ОСАГО на 15 суток оформляется не законным владельцем машины, то в этом случае к перечисленным выше документам нужно прикрепить генеральную доверенность. Это позволит вам сэкономить немало времени.